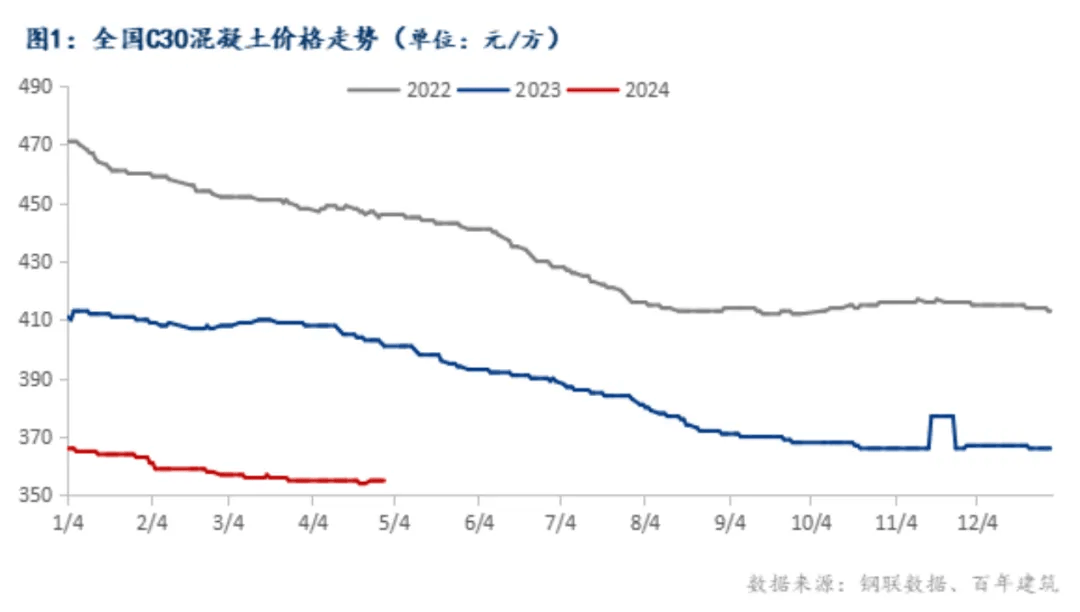

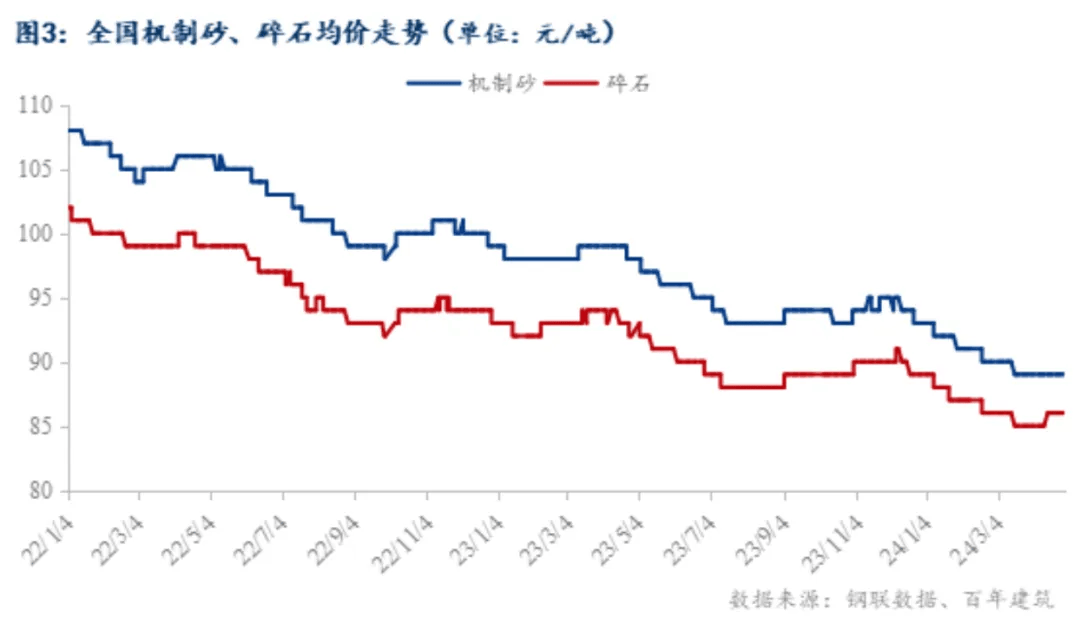

据统计,截至2024年4月底,C30非泵混凝土均价为355元/方,环比持平,全国混凝土价格稳中偏弱运行。步入4月,全国多数工地施工进度逐步恢复,部分城市虽有新开项目,但受资金等因素影响采购增量有限。华东地区上海地铁等项目持续发力,发运量稳步提升。其他省市频繁的雨水成为影响施工进度的主因,地铁、学校、高架桥以及工厂和学校等项目是当前需求发力的主支撑点。华南地区由于传统雨季、台风季的影响,多项目进度受一定的影响,发运量下滑相对明显。西南地区四川多地雨水不断,出现短时强降雨、局地雷暴等灾害性天气,项目建设放缓,混凝土发运量小幅下降。华中地区河南市场有部分小的工地开工,搅拌站发运量明显增多。湖南近期受大暴雨影响,方量有所下滑,多以地铁项目和片区更新项目供应为主。华北地区整体施工节奏较缓,新项目落地数量较为有限,4月整体需求提升不足。东北地区工地复工节奏缓慢,资金成为当前需求提升的主要难题。西北地区混凝土发运量略有增长,但仍不及去年同期水平,新增项目数量不多。总体看来混凝土市场需求在4月呈现缓慢回升的态势,随着后续新项目的逐步落地,预计5月混凝土发运量或将有一定提升。

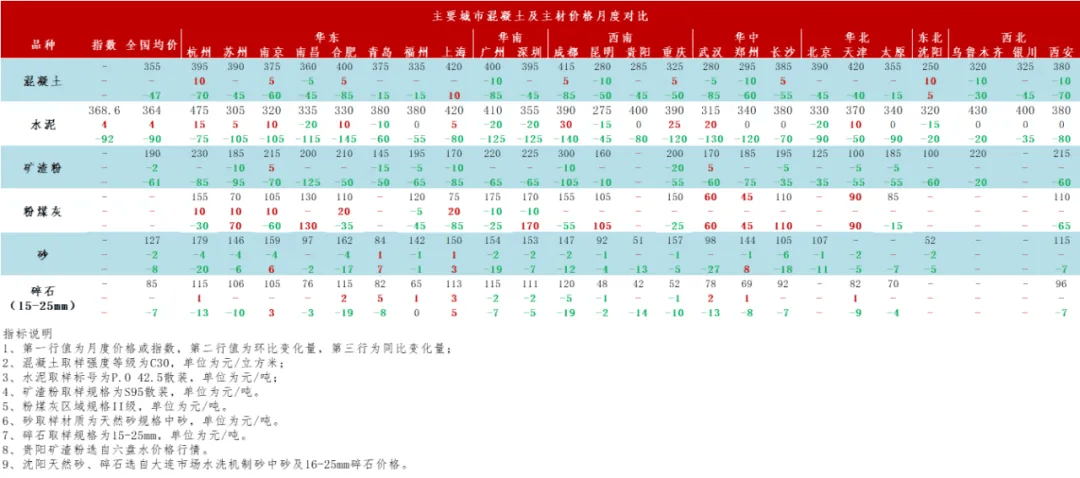

截至4月30日,水泥价格指数367.03,月环比上升1.1%,同比下降18.6%。具体来看,4月上旬,华东地区,浙江、安徽、浙江等市场二季度错峰停窑计划发布,部分厂家开始执行,河南、湖北市场水泥企业自主性停窑降库。重点项目托底内需续建项目基本步入正轨,开始正常采购,并按照计划内容,重点项目有序推进。烟台蓬莱机场周边建设进度良好,胶济快速通道工程、青兰高速公路(河套至黄岛段)改扩建工程、沈海高速公路(南村至青日界段)改扩建工程、潍坊至烟台铁路工程等25个续建项目按计划推进 。随着续建项目托底内需及局部新开带动,整体需求小幅回升,多项目进入筹备阶段,施工热潮来袭。随着局部市场在手订单数增加及回款情况持续好转,商混企业水泥采购量也略有增长,虽说4月的“旺”季需求不及往年,但是较3月前期还是有明显好转迹象。4月中下旬,华东、华南水泥销量降幅明显,由于“暴雨、大暴雨”过于集中,华南地区销量同比降幅超4成。华南地区受雨水影响,水泥熟料出货大幅度减少,库存上升。下游也基本处于停工状态,各企业出库量降幅较大。续建项目进度良好,部分进入收尾阶段 。新项目招投标多,但开标时间拉长,实际进展慢。其余地区局部前期降雨后本周天气有好转迹象,用量开始恢复,但是整体表现还是进度偏慢,水泥增量不显,较往年仍有一定差距。

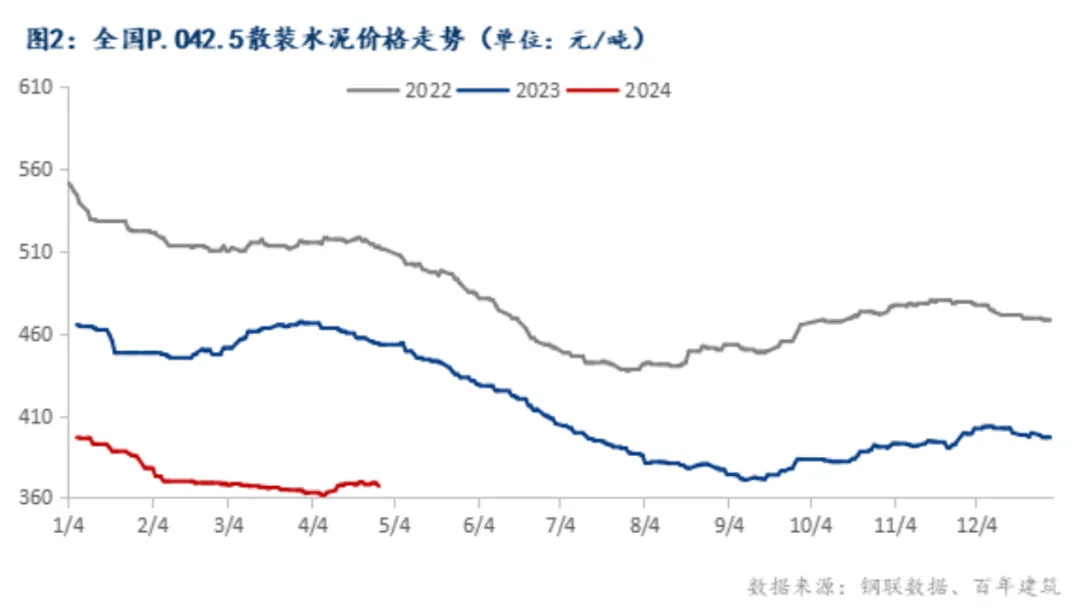

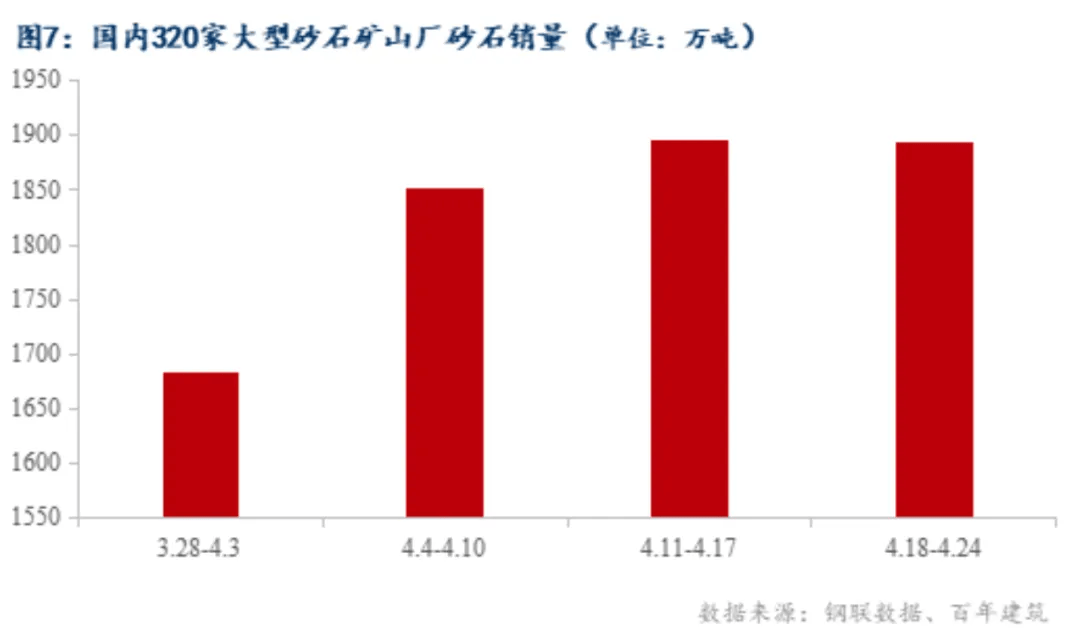

截至4月30日,据多个方面数据显示,机制砂均价90.33元/吨,月环比下降0.5%;碎石均价86.43元/吨,月环比下降0.33%。据数据统计,全国重点18个城市砂石市场变动情况来看,市场复苏节奏不同,全国砂石价格涨跌互现。4月上旬,华东地区,江苏、上海需求回升,拉动安徽、江西、福建外发量持续提高。山东鲁南发货量增加,鲁中、鲁北资金不足,除大型矿山正常生产外,其他矿山暂时没开机,整体华东发货稳中向好。华中地区,砂石价格偏强运行,湖北外发至江苏、上海发货量增加,整体船只排队情况较多 。河南市政项目开工情况较好,支撑砂石发货。湖南长沙机场、地铁项目在建,房建项目一般。其他城市项目进度一般,供应受限。西南地区,重庆头部矿山外发量增加,重心放在外发市场。受价格下跌影响,贸易商提货积极性变高,发货增加。华北地区,河北本地地铁、道路项目在建,支撑砂石发货;京津冀项目进度较之前略有好转,外发至天津、北京发货小幅提高,主要还是续建项目支撑。华南地区,广东本地矿山厂供应增加,白云机场、高速项目、市政项目进度较好,其他项目一般,发货下降。华东:华东江苏、浙江等地雨水天气频繁,部分项目进度开始放缓,加上终端及下游备库砂石料还在消化,长江部分砂石企业价格有暗降之势,整体行情稳中偏弱。4月中下旬,华中砂石量价双降,湖南、河南部分厂家停产,部分基建项目受资金等因素影响,拿货偏少。西南地区虽有高速和铁路项目支撑,但进度不快,另外头部企业外发量受竞争影响,发货量下降。华北地区,在建地铁等市政项目及高速、高铁支撑,本地需求量持续回升,整体发货稳中偏强。华南地区,受到强降雨影响,广东清远、肇庆厂家关停,项目进度被耽搁,发货量下降。广西本地消费提升有限,外发需求受雨水影响,并无增长。

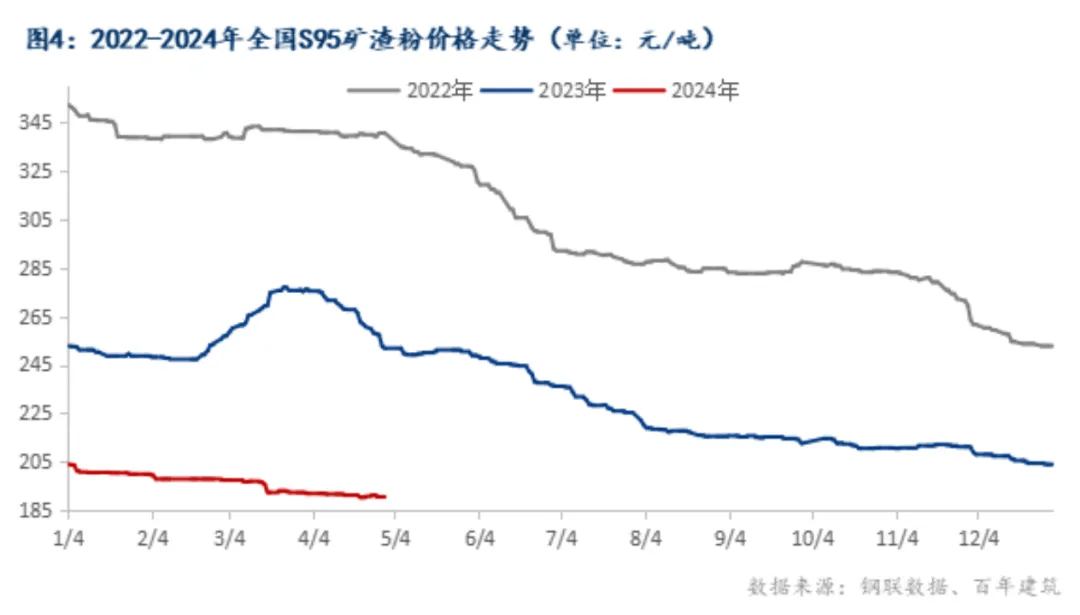

截至4月底,统计全国22个重点城市S95矿渣粉均价为190.5元/吨,月环下跌0.9%,较去年同期下跌61元/吨,4月国内矿渣粉涨跌互现,但调整幅度均不大。华东地区4月底S95矿渣粉均价小幅下跌,月初长三角核心市场矿渣粉价格下跌10元/吨,浙江沿海城市矿渣粉价格上涨10元/吨,下旬安徽、江苏部分城市矿渣粉价格上涨5-10元/吨,浙南部分市场矿渣粉价格下跌15元/吨,山东南部部分市场矿渣粉价格下跌10-20元/吨,福建下跌5-10元/吨。华南地区矿渣粉价格整体平稳;华中重点城市均价平稳,湖北部分区域下跌5元/吨后上涨10元/吨,河南部分城市矿渣粉价格上涨5元/吨,湖南矿渣粉价格下跌5-10元/吨;华北下跌1%,唐山、矿渣粉价格下跌5元/吨,山西部分市场价格小幅上涨5-10元/吨;西南地区矿渣粉价格下单3%,四川、重庆下跌10-20元/吨。东北部分城市矿渣粉价格下跌20元/吨。

4月,混凝土生产成本小幅上涨,在不考虑车损、人工以及水电变量的情况下,平均每方C30混凝土生产成本提升0.56元。统计4月全国C30非泵混凝土市场成本价为元321.66元/方,3月成本价为321.1元/方,月环比下跌0.56元/方;银四时节,全国各地开复工率小幅提升,混凝土实际需求一般,价格基本持平,从生产成本端来看,全国水泥厂家已经错峰生产,为清库存,水泥价格小幅下降,均价月环比下跌1元/吨,相比上期降幅有所收窄;砂石价格无明显波动,价格较上个月提升1元/吨,北方多地开工较晚且需求来源主要以各省份重点建设基建项目为主,砂石价格稳中偏弱运行;矿渣粉在市场相对较为疲软的情况下,价格也稳中偏弱运行,因此混凝土成本较上期实际没他动,但实际开复工有小幅提升,混凝土价格持稳运行。

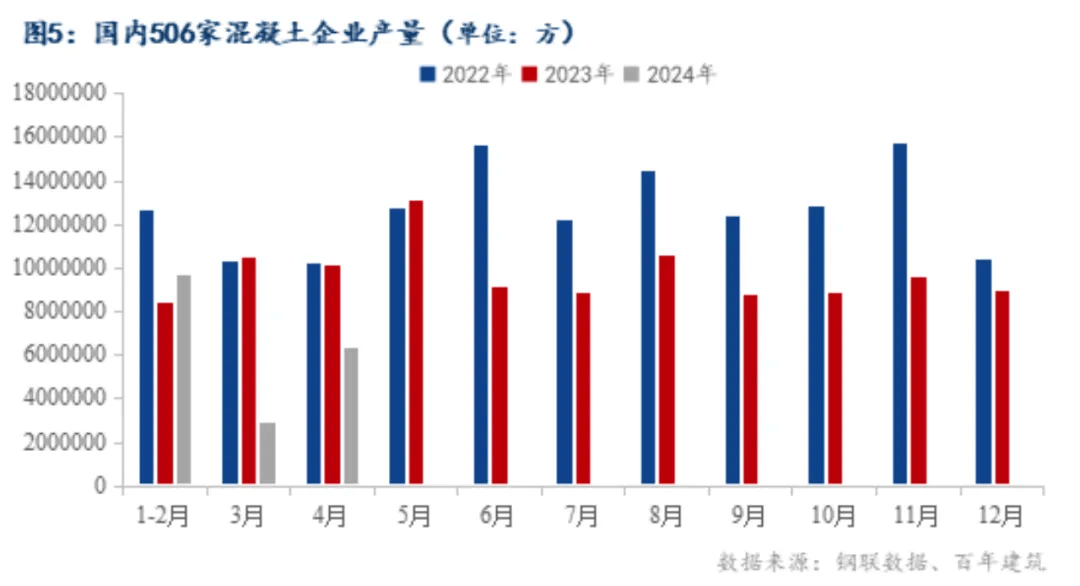

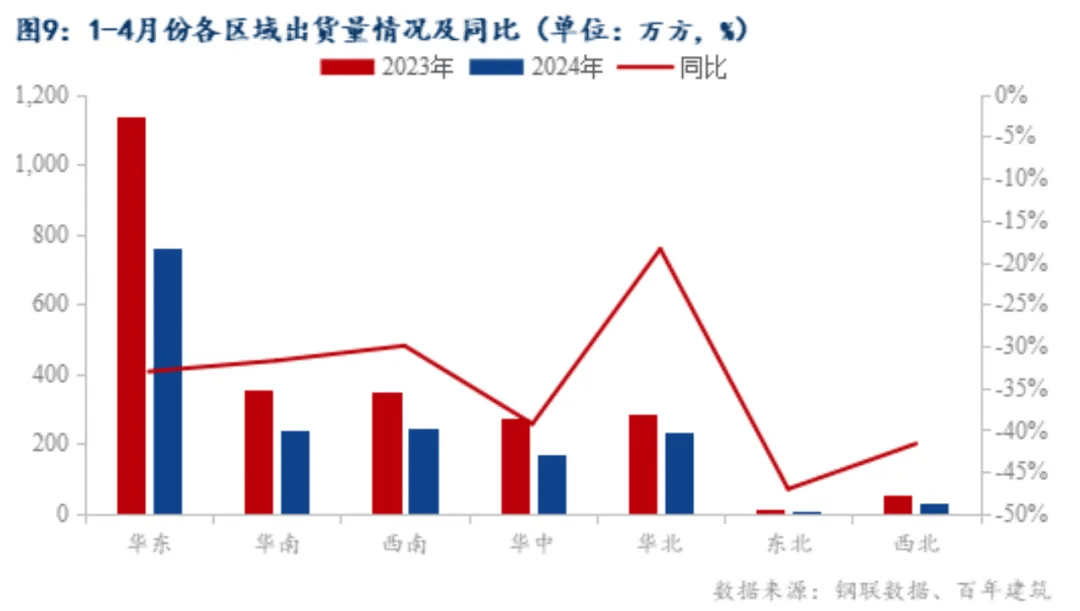

4月混凝土企业产量为631.3万方,环比提升115.1%,同比降低37.79%。分地区来看:本轮调研期间,上海嘉闵线、上海东站及各地铁项目正在持续发力,混凝土的发运量稳步提升中;福建、江西市场降雨有所减少后,项目施工进度有所恢复;江苏、山东市场产业园、地铁、高架桥等项目作为主要发力支撑点,但近期江苏雨水频繁对市场略有影响;安徽皖南降雨较多,出货量不稳定,相较之下合肥,滁州发运有所增长,主要以新能源、工厂、学校供应为主。华南地区4月开始,广东新增项目较多,主要集中在市政类项目,但近期传统雨季、台风季到来,多地项目进度受到影响,混凝土发运量环比下滑明显。华北地区北京部分重点项目开始大幅的混凝土采购,还有部分的底板项目采购,混凝土发运量整体提升明显,回款情况一般。河北大部分搅拌站经历两天环保管控,目前主供项目以楼盘,地铁,医院等,生产和供应略有影响,回款暂未有明显提升。山西目前工程量较少,发运量同比下滑明显,目前企业以道路改建和高速项目供应为主。华中河南近期有部分小的工地开工,开始使用混凝土,搅拌站的发运量有较明显的增多,但整体产量还是不高,较往年同期差距明显,回款情况还是一般,3-4成。湖南近期受大暴雨影响,方量有所下滑,5月市场需求或难有明显提升。

4月水泥企业出库量为1751.3万吨,年同比下降28.09%。本轮调研期内华东、华南水泥出库量降幅明显,尤其是华南,同比降幅超4成,临近腰斩。主要是“暴雨、大暴雨”过于集中,继从化、天河、增城之后,海珠成为第四个打破4月雨量纪录的区。广东强降雨持续6天,为近十年4月最雨过程,具有“累积雨量多、大暴雨覆盖广、强对流突出”的特点。因降水量太大,局部甚至坐着皮划艇去上班,交通受阻后水泥运输不便,下游也基本处于停工状态,各企业出库量降幅较大。华东近期有推涨计划,但是下游接受程度不高,涨价后下游提货积极性减少,加上实际需求略显疲软。雨水延绵,多企业反馈中小雨持续是最不利于施工项目推进的,很多工地进度缓慢,商混用量减少后,搅拌站减产,水泥出库量随之下降。续建项目进度良好,部分已经进入收尾阶段,预计5-6月完工交付。新项目招投标多,但开标时间拉长,实际进展慢,短期原材用量未起,而且水泥还是中后期进场的,实际采购时间可能要到下半年或者明年。天津水泥企业反馈,津京唐扩建项目计划5-6月开工,但资金未到位,水泥供应商未定,开工时间可能延期。

截至4月底,据对国内大型矿山企业和砂石加工厂砂石销量调研情况去看,砂石销量为7326.65万吨,月环比增加29.72%,其中碎石占57.79%,机制砂占31.97%。4月初华东、华南等区域市场需求渐起,砂石市场逐渐热络起来,其中海南建设尤为热烈,砂石供应十分紧俏,外围输入砂石资源较多,而月中开始,国内华中、华南、华东区域多地出现强降雨等天气,导致项目施工进度开始放缓,砂石销量增速相应放缓,整体的市场行情表现也无力继续增加。

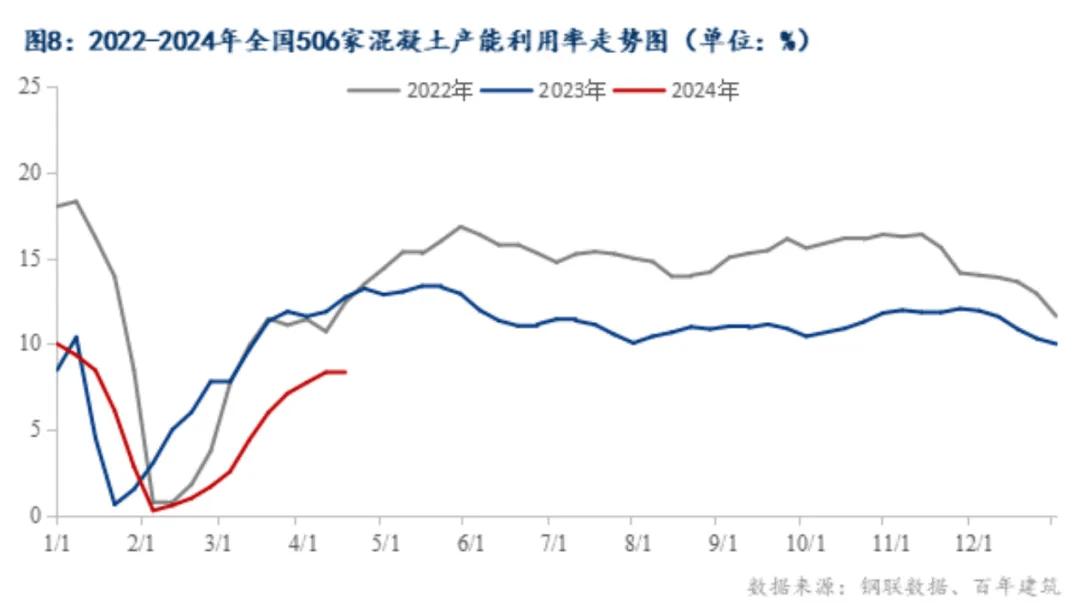

根据百年建筑调研国内506家混凝土企业出货情况,4月国内混凝土发运量缓慢提升,4月底全国混凝土产能利用率8.3%,较去年同期下跌4.6个百分点。

4月国内混凝土发运量持续维持回升态势,但随着国内雨水天气明显增多,部分区域降雨量较多,中下旬起,国内混凝土发运量增势开始放缓。1-4月样本企业发运量较去年同期减少32%,各区域混凝土发运量较去年同期均有明显差距,市政类项目进度有所加快,但各地房建项目进度依旧较为缓慢,混凝土发运量难有明显的提升,叠加资金因素影响,国内混凝土发运量短时间内难有较大提升。

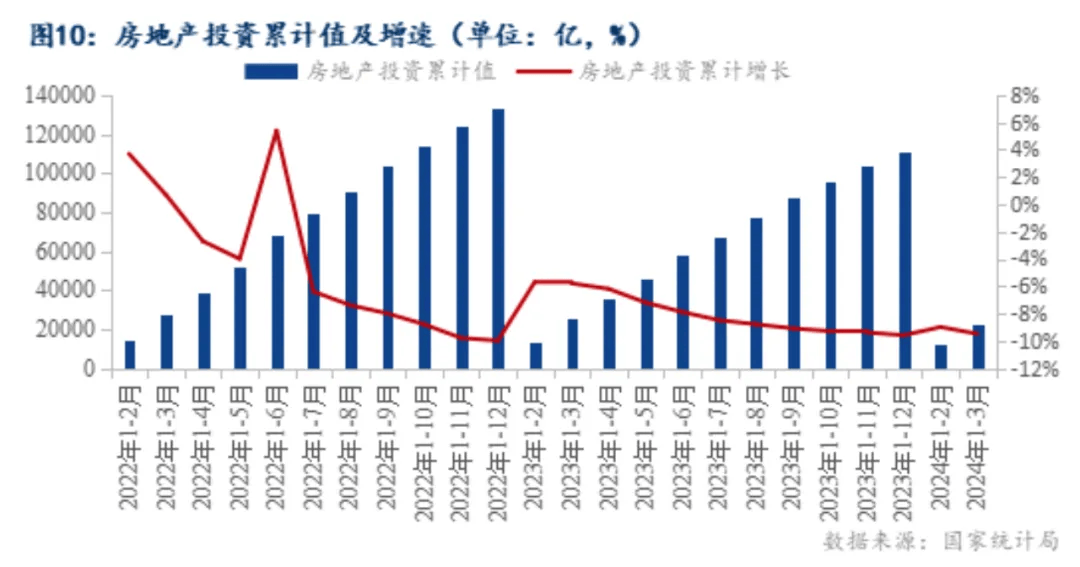

1-3月份,全国房地产开发投资22082亿元,同比下降9.5%,其中,住宅投资16585亿元,下降10.5%。房地产开发企业房屋施工面积678501万平方米,同比下降11.1%。其中,住宅施工面积474580万平方米,下降11.7%。房屋新开工面积17283万平方米,下降27.8%。其中,住宅新开工面积12534万平方米,下降28.7%。房屋竣工面积15259万平方米,下降20.7%。其中,住宅竣工面积11148万平方米,下降21.9%。新新建商品房销售面积22668万平方米,同比下降19.4%,其中住宅销售面积下降23.4%。房地产开发企业到位资金25689亿元,同比下降26.0%。房地产数据延续弱势下行趋势,一段时间内,房建项目对于混凝土市场的支撑仍然有限,混凝土发运量难有大幅度提升。

展望5月,混凝土市场行情或将先抑后扬。由于4月底国内部分区域混凝土原材价格有所上调,但是反映到混凝土成本端不会太快,因此5月份上旬市场观望情绪较浓,但原材价格一旦落实价格持续上涨,混凝土行情在下旬将有望迎来回升态势。供应方面,从混凝土企业回款率情况来看,4月份国内混凝土应收账款持续下滑,导致混凝土企业供应心态较弱,因此综合以上两点因素,预计5月份混凝土市场行情有望迎来回升,价格有望在5月下旬开始止跌回升。但是主材价格完全落实上涨难度依然较大,因此混凝土市场价格虽有提升可能,但是整体涨幅不会太大。5月份北方市场价格持续上涨概率将会高于南方市场。

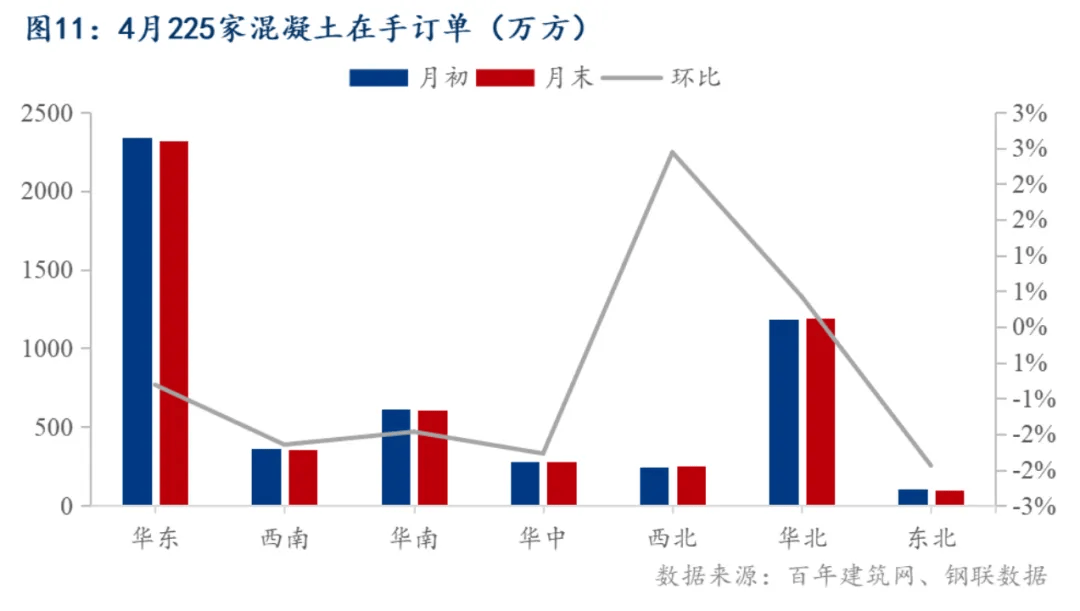

根据调研的国内225家混凝土企业在手订单来看,截至4月最后一周混凝土在手订单量与月初环比降低0.58%,4月份混凝土企业在手订单量出现下滑,其中西北、华北在手订单量稍有提升,其他地区均呈现下降趋势,一方面在于市场新开工项目量较低,另一方面混凝土企业针对不一样项目选择性加强,承接项目选择付款方式相对较好的项目为主,部分项目由于资金问题,工期被迫延长。展望5月,混凝土需求方面提升的可能性较大,但是结合4月份混凝土企业发运量来看,截至4月底,1-4月份国内混凝土企业发运量依然低于去年同期水平,因此5月份单月回补甚至是赶超去年同期水平的可能性不大。综上所述,预计5月份需求环比将会有所提升,但是依然无法达到去年同期水平。

3月份,成都市行政区域内核发施工许可证建设项目165个;核发施工许可证面积669.52万平方米;工程建设价格253.48亿元。全市商品房核发施工许可证28个;核发施工许可证面积186.16万平方米;工程建设价格64.73亿元。长沙市3月份核发施工许可证建设项目12个,核发施工许可证面积78.4万平方米;南昌市3月份核发施工许可证建设项目14个,核发施工许可证面积54.49万平方米;重庆市3月份核发施工许可证建设项目5个,核发施工许可证面积58.05万平方米;深圳市3月份核发施工许可证建设项目180个;贵阳市3月份核发施工许可证建设项目72个。

来源:旷真应收款法律服务、百年建筑网,如涉及作品内容、版权和其它问题,请及时联系,我们将尽快处理。

◆2023年建筑业企业200强榜单出炉!中建八局4188亿,营业收入第一

◆恒大“烂尾”球场设计后续来了!“莲花”、“并蒂莲”变成了“玉佩+牙雕”!

◆最新通报!18栋楼重建,损失超7亿!住建部:吊销总监执业证书,终身不予注册!此前甲方多人落马